Hạch toán chi phí không có hóa đơn là một tình huống phổ biến trong kinh doanh khi không thể thu thập được hóa đơn hoặc chứng từ chứng minh chi phí đã được thanh toán. Khi hạch toán chi phí không có hóa đơn, kế toán viên cần lưu ý một số vấn đề như xác định rõ nguồn gốc và tính chất của chi phí không có hóa đơn. Điều này có thể là các chi phí nhỏ không yêu cầu hóa đơn, chi phí bị mất hóa đơn, hoặc các khoản chi phí khác mà không có hóa đơn hợp lệ để chứng minh. Vậy hạch toán chi phí không có hóa đơn trên MISA như thế nào? Hãy tham khảo bài viết dưới đây của Luật sư 247 để biết thêm thông tin chi tiết về vấn đề này nhé!

Căn cứ pháp lý

- Thông tư số 96/2015/TT-BTC.

Công thức tính thuế thu nhập doanh nghiệp như thế nào?

Thuế thu nhập doanh nghiệp là một loại thuế doanh nghiệp phải đóng khi phát sinh những thu nhập thuộc đối tượng chịu thuế thu nhập doanh nghiệp. Khi tính thuế thu nhập doanh nghiệp, kế toán cần dựa trên các quy định pháp luật về công thức tính, các khoản thu chịu thuế,… Dưới đây là quy định về công thức tính thuế thu nhập doanh nghiệp.

Căn cứ tại Điều 6 Luật Thuế thu nhập doanh nghiệp 2008, Điều 5 Nghị định 218/2013/NĐ-CP, thuế TNDN được tính theo công thức sau:

| Thuế TNDN = Thu nhập tính thuế trong kỳ x Thuế suất |

Trong đó:

(1) Thu nhập tính thuế:

| Thu nhập tính thuế = Thu nhập chịu thuế – Thu nhập được miễn thuế – Các khoản lỗ được kết chuyển theo quy định |

Thu nhập chịu thuế TNDN được xác định như sau:

Thu nhập chịu thuế = Doanh thu – Chi phí được trừ + Các khoản thu nhập khác

(2) Thuế suất thuế TNDN

Căn cứ tại Điều 10, Điều 13 và Điều 14 Luật Thuế thu nhập doanh nghiệp 2008 và Điều 10 Nghị định 218/2013/NĐ-CP, mức thuế suất thuế TNDN là 20%.

Lưu ý: Đối với một số trường hợp áp dụng mức thuế suất cao hơn như hoạt động khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam hoặc áp dụng thuế suất ưu đãi thì mức nộp thấp hơn.

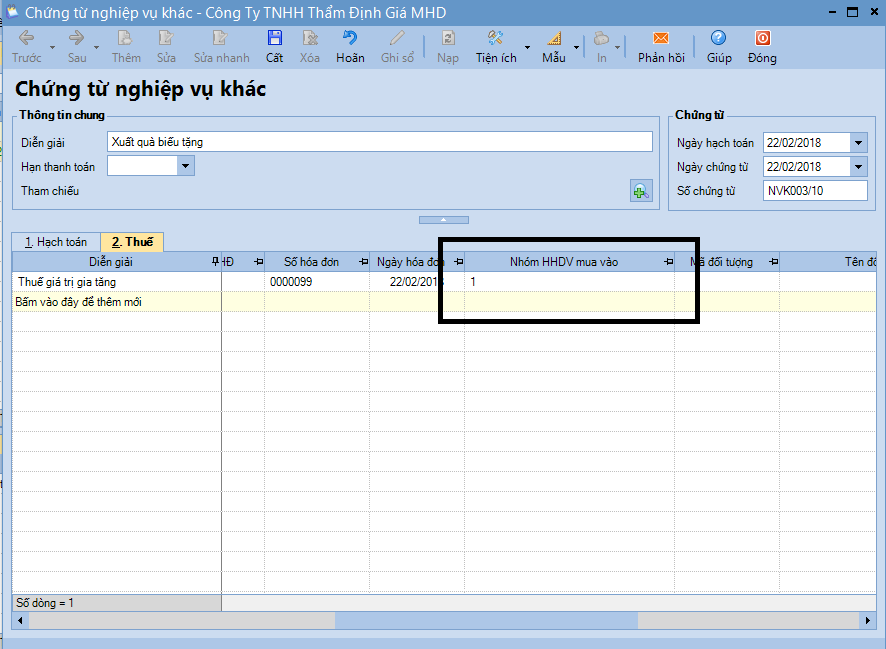

Hạch toán chi phí không có hóa đơn trên MISA

Hiện nay, kế toán viên sẽ thực hiện hạch toán các tài khoản trực tiếp trên ứng dụng Misa. Kế toán viên chỉ cần nhập những thông tin có sẵn trên hóa đơn, chọn đúng tài khoản và bấm lưu là đã hoàn thành xong bước hạch toán. Đến kì quyết toán, kế toán viên sẽ tiến hành kê khai và quyết toán trên website của cơ quan thuế. Dưới đây là cách hạch toán chi phí không có hóa đơn trên Misa.

Chi phí thuê nhà của cá nhân, hộ gia đình

Khi đi thuê nhà sẽ có 2 trường hợp xảy ra:

- Trường hợp số tiền thuê có giá trị > 8,4 triệu đồng/tháng hoặc > 100 triệu đồng/năm: Thì cá nhân cho thuê nhà sẽ phải ra cơ quan thuế để nộp thuế (thuế GTGT, thuế TNCN và thuế môn bài). Sau đó cơ quan thuế sẽ cấp cho cá nhân cho thuê đó 1 hóa đơn bán lẻ, cá nhân chuyển hóa đơn này cho DN đi thuê. Và đây là căn cứ để DN đi thuê hạch toán chi phí đầu vào theo quy định.

- Trường hợp ngược lại, tức số tiền thuê nhà từ 8,4 triệu đồng/tháng trở xuống hoặc từ 100 triệu đồng/năm trở xuống. Thì cá nhân cho thuê không phải đi nộp thuế GTGT và thuế TNCN. Đồng nghĩa với việc DN đi thuê sẽ không có hóa đơn đầu vào đối với loại chi phí này. (Cá nhân cho thuê vẫn phải nộp thuế môn bài).

Khi đó, để khoản chi này được là chi phí hợp lý khi tính thuế TNDN. Thì kế toán phải tập hợp đủ bộ hồ sơ như sau:

- Hợp đồng thuê nhà;

- Chứng minh nhân dân phô tô của chủ nhà;

- Chứng từ thanh toán.

Chi phí mua hàng hóa, dịch vụ của cá nhân, hộ kinh doanh không có hóa đơn

Trường hợp có mức doanh thu dưới 100 triệu/năm, doanh nghiệp cần chuẩn bị bộ hồ sơ bao gồm:

- Hợp đồng mua bán

- Chứng từ thanh toán

- Biên bản bàn giao hàng hóa, dịch vụ

- Bảng kê mua hàng không có hóa đơn mẫu 01/TNDN

Trường hợp với mức doanh thu dưới 100 triệu/năm nên doanh nghiệp sẽ không phải nộp thuế. Do vậy cơ quan thuế sẽ không cấp hóa đơn bán lẻ

Trường hợp có mức doanh thu từ 100 triệu trở lên, doanh nghiệp cần chuẩn bị bộ hồ sơ gồm:

- Hợp đồng mua bán

- Biên bản bàn giao hàng hóa, dịch vụ

- Hóa đơn bán hàng

- Chứng từ thanh toán ngân hàng (vì có hóa đơn)

Chi phí vận chuyển do cá nhân vận chuyển

Để xử lý chi phí đầu vào không có hóa đơn đối với chi phí vận chuyển do cá nhân vận chuyển, kế toán cần lưu ý:

Trường hợp nếu chi phí vận chuyển có giá trị nhỏ (thuê xe ôm..)

Đối với trường hợp này kế toán sẽ chuyển qua chi phí nhân công bằng cách ký hợp đồng thời vụ giữa doanh nghiệp với cá nhân vận chuyển (hợp đồng thời vụ dưới 3 tháng). Có 2 trường hợp xảy ra:

Nếu trả lương cho cá nhân vận chuyển dưới 2 triệu đồng/tháng. Thì kế toán cần tập hợp bộ hồ sơ như sau:

- Hợp đồng lao động thời vụ đã ký;

- Chứng minh nhân dân photo của cá nhân thuê vận chuyển;

- Chứng từ thanh toán (có đủ chữ ký)

- Bảng lương có họ tên đầy đủ của cá nhân đã ký hợp đồng thời vụ.

Nếu trả lương cho cá nhân vận chuyển từ 2 triệu đồng/tháng trở lên. Thì kế toán cũng lập bộ hồ sơ như trên, đồng thời khấu trừ 10% thuế thu nhập của cá nhân vận chuyển trước khi thanh toán lương (có chứng từ khấu trừ thuế đi kèm).

Trường hợp chi phí vận chuyển có giá trị lớn, ví dụ: thuê ô tô của cá nhân chở hàng hóa,… Trường hợp này kế toán sẽ thực hiện ký hợp đồng khoán việc đối với cá nhân vận chuyển: kế toán cần tập hợp đủ bộ hồ sơ sau:

- Hợp đồng giao khoán;

- Biên bản nghiệm thu công việc;

- Chứng minh thư nhân dân photo của cá nhân vận chuyển;

- Chứng từ thanh toán;

- Hóa đơn bán lẻ do cơ quan Thuế cấp. (Đây là hóa đơn mà cơ quan Thuế cấp cho cá nhân vận chuyển khi cá nhân đó đi nộp thuế và cá nhân này sẽ đưa hóa đơn này cho DN).

Như vậy, để xử lý chi phí đầu vào không có hóa đơn để được tính vào chi phí hợp lý khi tính thuế TNDN buộc kế toán cần linh động để tập hợp đủ bộ hồ sơ trình cơ quan thuế cho từng trường hợp cụ thể.

Chi phí không có hóa đơn có được trừ khi tính thuế TNDN?

Pháp luật về thuế hiện hành có quy định cụ thể những chi phí nào được trừ và không được trừ khi tính thuế thu nhập doanh nghiệp. Vì sự phát triển của nền kinh tế nên pháp luật nước ta đã có những quy định rõ về các chi phí được trừ khi tính thuế thu nhập doanh nghiệp. Dưới đây là quy định pháp luật cụ thể về các trường hợp này.

Căn cứ theo điểm 2.4 khoản 2 Điều 6 Thông tư số 78/2014/TT-BTC được sửa đổi, bổ sung tại Thông tư số 96/2015/TT-BTC, chi phí không có hóa đơn vẫn được xác định là chi phí hợp lý và được trừ khi tính thuế thu nhập doanh nghiệp (TNDN) nếu đáp ứng các điều kiện sau:

Mua hàng hóa, dịch vụ trong các trường hợp:

- Mua hàng hóa là nông, lâm, thủy sản của người sản xuất, đánh bắt trực tiếp bán ra;

- Mua sản phẩm thủ công làm bằng đay, cói, tre, nứa, lá, song, mây, rơm, vỏ dừa, sọ dừa hoặc nguyên liệu tận dụng từ sản phẩm nông nghiệp của người sản xuất thủ công không kinh doanh trực tiếp bán ra;

- Mua đất, đá, cát, sỏi của hộ, cá nhân tự khai thác trực tiếp bán ra;

- Mua phế liệu của người trực tiếp thu nhặt;

- Mua tài sản, dịch vụ của hộ, cá nhân không kinh doanh trực tiếp bán ra;

- Mua hàng hóa, dịch vụ của cá nhân, hộ kinh doanh (không bao gồm các trường hợp nêu trên) có mức doanh thu dưới ngưỡng doanh thu chịu thuế giá trị gia tăng (100 triệu đồng/năm).

Có Bảng kê thu mua hàng hóa, dịch vụ mua vào theo mẫu kèm chứng từ thanh toán cho người bán hàng, cung cấp dịch vụ:

- Hợp đồng mua bán.

- Chứng từ thanh toán: Tiền mặt hoặc chuyển khoản.

- Biên bản bàn giao hàng hóa.

Trong đó,

- Bảng kê thu mua hàng hóa, dịch vụ do người đại diện theo pháp luật hoặc người được ủy quyền của doanh nghiệp ký và chịu trách nhiệm trước pháp luật về tính chính xác, trung thực.

- Các khoản chi phí này không bắt buộc phải có chứng từ thanh toán không dùng tiền mặt đối với giá trị mua hàng hóa, dịch vụ từ 20 triệu đồng trở lên.

- Nếu giá mua hàng hóa, dịch vụ trên bảng kê cao hơn giá thị trường tại thời điểm mua hàng thì cơ quan thuế căn cứ vào giá thị trường tại thời điểm mua hàng, dịch vụ cùng loại hoặc tương tự trên thị trường xác định lại mức giá để tính lại chi phí được trừ khi xác định thu nhập chịu thuế.

Khuyến nghị

Với phương châm “Đưa luật sư đến ngay tầm tay bạn”, Luật sư 247 sẽ cung cấp dịch vụ hóa đơn điện tử tới quý khách hàng. Với kinh nghiệm nhiều năm trong ngành và đội ngũ chuyên gia pháp lý chuyên nghiệp, chúng tôi sẽ hỗ trợ khách hàng tháo gỡ vướng mắc, không gặp bất kỳ trở ngại nào.

Thông tin liên hệ:

Luật sư 247 đã cung cấp đầy đủ thông tin liên quan đến vấn đề Hạch toán chi phí không có hóa đơn trên MISA. Ngoài ra, chúng tôi cung cấp trợ dịch vụ tư vấn pháp lý khác liên quan đến đất trồng cây lâu năm chuyển sang thổ cư. Hãy nhấc máy lên và gọi cho chúng tôi qua số hotline 0833102102 để được đội ngũ Luật sư, luật gia giàu kinh nghiệm tư vấn, hỗ trợ, đưa ra giải đáp cho quý khách hàng.

Mời bạn xem thêm

- Đóng bảo hiểm khi đi làm để làm gì?

- Thủ tục đóng thuế đất hàng năm năm 2023 như thế nào?

- Hoàn trả tiền bảo hiểm y tế tự nguyện như thế nào?

Câu hỏi thường gặp

Chi phí là những khoản làm giảm lợi ích kinh tế, được ghi nhận tại thời điểm giao dịch phát sinh hoặc khi có khả năng tương đối chắc chắn sẽ phát sinh trong tương lai không phân biệt đã chi tiền hay chưa.

Việc ghi nhận chi phí ngay cả khi chưa đến kỳ hạn thanh toán nhưng có khả năng chắc chắn sẽ phát sinh nhằm đảm bảo nguyên tắc thận trọng và bảo toàn vốn. Chi phí và khoản doanh thu do nó tạo ra phải được ghi nhận đồng thời theo nguyên tắc phù hợp.

Tuy nhiên, trong một số trường hợp, nguyên tắc phù hợp có thể xung đột với nguyên tắc thận trọng trong kế toán, thì kế toán phải căn cứ vào bản chất và các Chuẩn mực kế toán để phản ánh giao dịch một cách trung thực, hợp lý.

Các khoản chi không được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp được quy định tại khoản 2 Điều 9 Luật Thuế thu nhập doanh nghiệp 2008 (được sửa đổi, bổ sung bởi khoản 5 Điều 1 Luật số 32/2013/QH13 và khoản 4 Điều 1 Luật số 71/2014/QH13) như sau:

– Khoản chi không đáp ứng đủ các điều kiện quy định tại khoản 1 Điều 9 Luật Thuế thu nhập doanh nghiệp 2008 (được sửa đổi, bổ sung bởi khoản 5 Điều 1 Luật số 32/2013/QH13 và khoản 3 Điều 1 Luật số 71/2014/QH13), trừ phần giá trị tổn thất do thiên tai, dịch bệnh và trường hợp bất khả kháng khác không được bồi thường.

– Khoản tiền phạt do vi phạm hành chính.

– Khoản chi được bù đắp bằng nguồn kinh phí khác.

– Phần chi phí quản lý kinh doanh do doanh nghiệp nước ngoài phân bổ cho cơ sở thường trú tại Việt Nam vượt mức tính theo phương pháp phân bổ do pháp luật Việt Nam quy định.

– Phần chi vượt mức theo quy định của pháp luật về trích lập dự phòng.

– Phần chi trả lãi tiền vay vốn sản xuất, kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

– Khoản trích khấu hao tài sản cố định không đúng quy định của pháp luật.

– Khoản trích trước vào chi phí không đúng quy định của pháp luật.

– Tiền lương, tiền công của chủ doanh nghiệp tư nhân; thù lao trả cho sáng lập viên doanh nghiệp không trực tiếp tham gia điều hành sản xuất, kinh doanh; tiền lương, tiền công, các khoản hạch toán chi khác để chi trả cho người lao động nhưng thực tế không chi trả hoặc không có hóa đơn, chứng từ theo quy định của pháp luật.

– Phần chi trả lãi tiền vay vốn tương ứng với phần vốn điều lệ còn thiếu.

– Phần thuế giá trị gia tăng đầu vào đã được khấu trừ, thuế giá trị gia tăng nộp theo phương pháp khấu trừ, thuế thu nhập doanh nghiệp.

– Khoản tài trợ, trừ khoản tài trợ cho giáo dục, y tế, nghiên cứu khoa học, khắc phục hậu quả thiên tai, làm nhà đại đoàn kết, nhà tình nghĩa, nhà cho các đối tượng chính sách theo quy định của pháp luật, khoản tài trợ theo chương trình của Nhà nước dành cho các địa phương thuộc địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn.

– Phần trích nộp quỹ hưu trí tự nguyện hoặc quỹ có tính chất an sinh xã hội, mua bảo hiểm hưu trí tự nguyện cho người lao động vượt mức quy định theo quy định của pháp luật.

– Các khoản chi của hoạt động kinh doanh: ngân hàng, bảo hiểm, xổ số, chứng khoán và một số hoạt động kinh doanh đặc thù khác theo quy định của Bộ trưởng Bộ Tài chính.