Hiện nay, thông tin riêng như tên, địa chỉ nhà, email, số điện thoại… ngày càng trở nên có giá trị hơn bao giờ hết. Việc các thông tin này bị tiết lộ gây ảnh hưởng không nhỏ đến đời sống của nhiều người, đặc biệt là trong mối quan hệ giữa khách hàng với ngân hàng và các tổ chức tín dụng. Vậy nhân viên ngân hàng được làm lộ thông tin của khách hàng không? Hãy theo dõi bài viết dưới đây của Luật sư 247 để biết thêm thông tin nhé!

Căn cứ pháp lý

Nhân viên ngân hàng được làm lộ thông tin của khách hàng không?

Tại các ngân hàng, có một số nhân viên được quyền truy cập vào tài khoản của khách hàng để kiểm tra, rà soát thông tin phục vụ cho hoạt động nghiệp vụ và công việc. Tuy nhiên, các nhân viên ngân hàng và chính ngân hàng có trách nhiệm phải giữ an toàn bảo mật thông tin của khách hàng.

Nhân viên ngân hàng để lộ thông tin khách có thể bị đuổi việc

Bí mật thông tin khách hàng là một trong những nguyên tắc quan trọng hàng đầu trong hoạt động của các tổ chức tín dụng, ngân hàng. Cụ thể, khoản 1 Điều 4 Nghị định 117/2018/NĐ-CP nêu rõ:

Thông tin khách hàng của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phải được giữ bí mật và chỉ được cung cấp theo quy định của Luật các tổ chức tín dụng năm 2010, sửa đổi, bổ sung năm 2017, Nghị định này và pháp luật có liên quan.

Trong đó, ngân hàng chỉ được phép cung cấp thông tin trong các trường hợp:

- Khách hàng yêu cầu, khách hàng đồng ý, khách hàng cho phép;

- Theo yêu cầu của cơ quan chức năng nhà nước, cơ quan pháp luật (toà án, công an, cơ quan thuế,…);

- Phục vụ cho hoạt động nội bộ.

Cá nhân nếu vi phạm nguyên tắc bí mật thông tin khách hàng bằng việc tiết lộ, công khai thông tin trái phép thì sẽ phải chịu các hình thức kỷ luật từ phía tổ chức tín dụng từ khiển trách tới chấm dứt hợp đồng lao động và bồi thường thiệt hại nếu có.

Bên cạnh đó, tùy mức độ vi phạm, người thực hiện có thể bị xử phạt hành chính hoặc thậm chí là truy cứu trách nhiệm hình sự.

Làm lộ thông tin ngân hàng bị phạt hành chính đến 40 triệu đồng

Tại khoản 4 Điều 47 Nghị định 88/2019/NĐ-CP về xử phạt vi phạm hành chính trong lĩnh vực tiền tệ và ngân hàng quy định:

4. Phạt tiền từ 30.000.000 đồng đến 40.000.000 đồng đối với một trong các hành vi vi phạm sau đây:

a) Báo cáo không trung thực;

b) Cung cấp những thông tin có liên quan đến hoạt động của Ngân hàng Nhà nước, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, thông tin khách hàng của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không đúng quy định của pháp luật;

c) Không cung cấp thông tin, hồ sơ, tài liệu theo quy định của pháp luật;

d) Làm lộ, sử dụng thông tin khách hàng của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không đúng mục đích theo quy định của pháp luật.

Theo quy định trên, nếu tự ý cung cấp hoặc để lộ thông tin khách hàng ra ngoài, người thực hiện có thể bị phạt hành chính đến 40 triệu đồng.

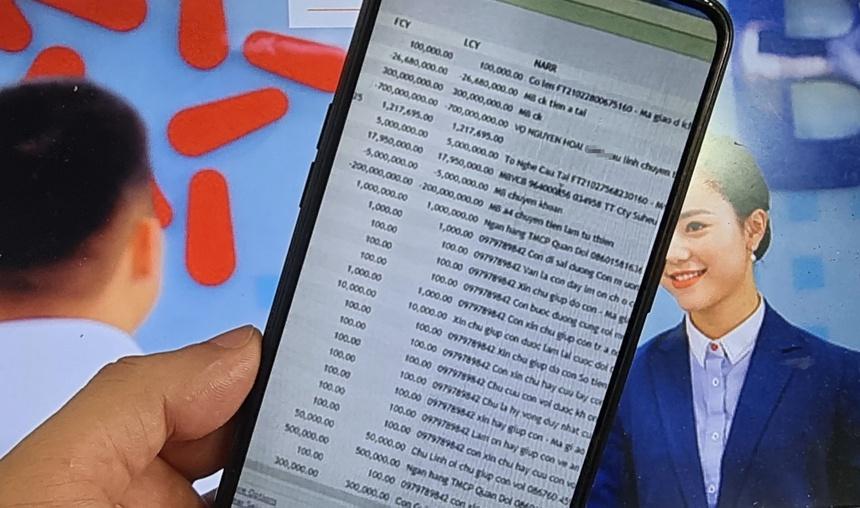

Công khai, trao đổi thông tin tài khoản ngân hàng trái phép có thể đi tù

Thông tin về tài khoản ngân hàng là những thông tin vô cùng quan trọng và phải tuyệt đối bí mật. Việc trao đổi, mua bán, công khai hóa trái phép thông tin về tài khoản ngân hàng không chỉ vi phạm nguyên tắc hoạt động ngành ngân hàng mà còn tiềm ẩn nhiều nguy hiểm về tài chính cho người bị mất thông tin.

Nếu trao đổi, công khai trái phép thông tin tài khoản ngân hàng của nhiều người, hoặc thu lợi bất chính từ 20 triệu trở lên, người thực hiện có thể bị truy cứu trách nhiệm hình sự về Tội thu thập, tàng trữ, trao đổi, mua bán, công khai hóa trái phép thông tin về tài khoản ngân hàng quy định tại Điều 291 Bộ luật Hình sự 2015 sửa đổi, bổ sung 2017, cụ thể:

1. Người nào thu thập, tàng trữ, trao đổi, mua bán, công khai hóa trái phép thông tin về tài khoản ngân hàng của người khác với số lượng từ 20 tài khoản đến dưới 50 tài khoản hoặc thu lợi bất chính từ 20.000.000 đồng đến dưới 50.000.000 đồng, thì bị phạt tiền từ 20.000.000 đồng đến 100.000.000 đồng hoặc phạt cải tạo không giam giữ đến 03 năm.

2. Phạm tội thuộc một trong những trường hợp sau đây, thì bị phạt tiền từ 100.000.000 đồng đến 200.000.000 đồng hoặc phạt tù từ 03 tháng đến 02 năm:

a) Thu thập, tàng trữ, trao đổi, mua bán, công khai hóa trái phép thông tin về tài khoản ngân hàng của người khác với số lượng từ 50 tài khoản đến dưới 200 tài khoản;

b) Có tổ chức;

c) Có tính chất chuyên nghiệp;

d) Thu lợi bất chính từ 50.000.000 đồng đến dưới 200.000.000 đồng;

đ) Tái phạm nguy hiểm.

3. Phạm tội thuộc một trong những trường hợp sau đây, thì bị phạt tiền từ 200.000.000 đồng đến 500.000.000 đồng hoặc phạt tù từ 02 năm đến 07 năm:

a) Thu thập, tàng trữ, trao đổi, mua bán, công khai hóa trái phép thông tin về tài khoản ngân hàng của người khác với số lượng 200 tài khoản trở lên;

b) Thu lợi bất chính 200.000.000 đồng trở lên.

4. Người phạm tội còn có thể bị phạt tiền từ 10.000.000 đồng đến 50.000.000 đồng, cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm hoặc tịch thu một phần hoặc toàn bộ tài sản.

Như vậy, nếu bị truy cứu trách nhiệm hình sự về Tội thu thập, tàng trữ, trao đổi, mua bán, công khai hóa trái phép thông tin về tài khoản ngân hàng, tùy mức độ vi phạm, người phạm tội có thể bị áp dụng hình phạt lên đến 07 năm tù.

Vai trò của pháp luật về bảo đảm bí mật thông tin khách hàng trong hoạt động ngân hàng

Bảo mật thông tin khách hàng trong hoạt động ngân hàng (HĐNH) là một vấn đề rất phức tạp vì nó liên quan đến lợi ích của khách hàng, nghĩa vụ của các tổ chức tín dụng (TCTD) và các bên thứ ba muốn tiếp cận thông tin đó để đáp ứng các mục đích của họ. Chính vì vậy, pháp luật ngân hàng phải là phương tiện để nhà nước điều hòa lợi ích giữa các chủ thể có liên quan, bảo đảm cho xã hội phát triển hài hòa và ổn định. Pháp luật về bảo mật thông tin khách hàng trong HĐNH phải thể hiện được các vai trò dưới đây:

Thứ nhất, phải ghi nhận và bảo vệ quyền riêng tư của khách hàng trong lĩnh vực tài chính

Khi một khách hàng ngân hàng mở một tài khoản tại TCTD, TCTD bắt đầu nhận và xử lý thông tin liên quan đến khách hàng. Những thông tin như vậy phản ánh nhiều khía cạnh cuộc sống cá nhân của khách hàng. Ví dụ, ngân hàng biết được thông tin liên quan đến nghề nghiệp, tuổi tác, tình trạng hôn nhân của khách hàng, thói quen tiêu dùng.… những thông tin khác như phương án sản xuất kinh doanh, doanh số hoạt động, mối quan hệ kinh doanh với đối tác, kết quả kinh doanh của khách hàng, các dữ liệu, số liệu có giá trị khác và các thông tin về bí mật kinh doanh… Đây là những thông tin rất quan trọng, nhạy cảm và là vũ khí lợi hại để đối thủ cạnh tranh trong kinh doanh khai thác.

Thông thường bí mật thông tin của khách hàng là cá nhân và khách hàng là tổ chức được các TCTD bảo mật bằng những quy định pháp luật như nhau. Tuy nhiên, trong một số trường hợp thông tin riêng tư về tài chính của khách hàng là cá nhân thì nhạy cảm, dễ bị tổn thương và đáng được pháp luật bảo vệ đặc biệt hơn. Do đó, pháp luật ngân hàng cần có những quy định riêng về việc bảo mật thông tin của khách hàng là cá nhân và khách hàng là tổ chức.

Thứ hai, thúc đẩy hiệu quả kinh doanh của ngân hàng

Thông tin liên quan đến khách hàng được TCTD thu thập và giữ nhằm phục vụ cho hoạt động kinh doanh của họ. Các TCTD không thể hoạt động hiệu quả nếu không có thông tin đầy đủ của khách hàng, những thông tin này được sử dụng ở nhiều khía cạnh trong hoạt động kinh doanh của các TCTD.

Một là, thông tin được sử dụng nhằm phục vụ trực tiếp trong hoạt động kinh doanh của TCTD. Ví dụ, để cung cấp dịch vụ tiết kiệm, TCTD cần phải biết tên, địa chỉ và các thông tin định danh khác của khách hàng.

Hai là, thông tin của khách hàng được TCTD tham khảo để phòng tránh các rủi ro hoạt động, rủi ro tín dụng. Nghĩa là TCTD cần phải có khả năng phân tích thông tin về lịch sử tín dụng của người xin cấp tín dụng để giảm rủi ro của nợ quá hạn và thu hồi nợ hiệu quả.

Ba là, thông tin của khách hàng được TCTD sử dụng nhằm mục tiêu quảng bá, tiếp thị các sản phẩm tài chính nhất định một cách dễ dàng, nhanh chóng và tiết kiệm chi phí. Đây là một biện pháp hợp lý để các TCTD có thể tồn tại trong thời điểm cạnh tranh cao như hiện nay.

Như vậy, pháp luật về bảo mật thông tin khách hàng cũng cần có những quy định bảo đảm rằng không gây sức ép liên quan đến nghĩa vụ bảo mật thông tin khách hàng, từ đó làm suy yếu khả năng cạnh tranh của các TCTD.

Thứ ba, hỗ trợ tư pháp và thực thi pháp luật

Hoạt động tư pháp và thực thi pháp luật trong nhiều trường hợp sẽ không thực hiện được nếu TCTD giữ bí mật thông tin khách hàng của mình. Chính vì vậy mà xu thế thế giới hiện nay là hạn chế phạm vi bảo mật thông tin khách hàng và sử dụng càng nhiều thông tin tài chính để phục vụ cho hoạt động tư pháp và thực thi pháp luật. Việc cung cấp thông tin khách hàng trong trường hợp này nhằm:

Một là, trong hoạt động tố tụng, TCTD có thể có nghĩa vụ cung cấp thông tin khách hàng nhằm hỗ trợ trong việc giải quyết các vấn đề pháp lý liên quan đến thừa kế, ly hôn, cung cấp những chứng cứ giải quyết trong thủ tục phá sản hoặc cung cấp chứng cứ trong tố tụng hình sự… thực hiện điều này là do vị trí đặc biệt của TCTD trong vai trò trung gian trong các giao dịch kinh doanh cũng như trong cuộc sống hàng ngày của các cá nhân. Hầu như mọi hoạt động đều được phản ánh, nhiều hay ít, trong thông tin được TCTD thu thập nhằm phục vụ hoạt động nghề nghiệp của mình.

Hai là, trong những năm gần đây, tình trạng tội phạm trong lĩnh vực ngân hàng ngày càng gia tăng, mức độ vi phạm đặc biệt nghiêm trọng và tinh vi, phức tạp. Chẳng hạn, thông qua việc lợi dụng những quy định về bảo mật thông tin khách hàng, bọn tội phạm đã chuyển những khoản tiền phi pháp có nguồn gốc từ buôn bán ma túy, tài trợ khủng bố, mua bán vũ khí bất hợp pháp, trốn thuế… vào hệ thống tài chính để biến số tiền đó thành hợp pháp và từ các khoản tiền đã được “làm sạch” đó lại tiếp tục cung cấp cho bọn tội phạm buôn bán ma túy, khủng bố… hoặc lũng đoạn nền kinh tế quốc gia với “bàn tay sạch sẽ.”

Ba là, các cơ quan quản lý cũng cần có thông tin ngân hàng để giám sát hiệu quả trong một số lĩnh vực. Chẳng hạn, giám sát các giao dịch nội gián hoặc giám sát thông qua hệ thống thông tin, báo cáo nhằm phòng ngừa, phát hiện, ngăn chặn và xử lý kịp thời các rủi ro gây mất an toàn HĐNH, vi phạm quy định an toàn HĐNH và các quy định khác của pháp luật có liên quan.

Do đó, quy định pháp luật về bảo mật thông tin khách hàng trong HĐNH cần có quy định rõ ràng, cụ thể về quyền yêu cầu cung cấp hoặc truy cập thông tin khách hàng.

Thứ tư, hợp tác quốc tế trong việc phòng chống tội phạm xuyên quốc gia

Quy định pháp luật về nghĩa vụ bảo mật thông tin khách hàng trong HĐNH rất khác nhau ở những khu vực pháp lý khác nhau. Chẳng hạn, pháp luật Thụy Sĩ, bí mật thông tin khách hàng được bảo vệ nghiêm ngặt, thậm chí gánh chịu hậu quả là hình phạt tù1; nhưng ở một số khu vực pháp lý khác, ví dụ như Hoa Kỳ, bí mật thông tin khách hàng bị can thiệp và kiểm tra kỹ lưỡng bởi chính phủ.

Kỷ nguyên toàn cầu hóa, tự do hóa các thị trường tài chính như hiện nay đã tạo điều kiện thuận lợi cho các nhóm tội phạm có tổ chức quốc tế, sử dụng bí mật ngân hàng nước ngoài để che giấu tài sản và tiền thu được bất hợp pháp hoặc để tránh các nghĩa vụ thuế.

Đồng thời, kỷ nguyên số hóa với hệ thống thanh toán tiền điện tử cũng là thách thức lớn đối với việc quản lý thuế của các quốc gia. Các hoạt động bất hợp pháp này chỉ có thể ngăn cản, hạn chế hoặc kiểm soát thông qua hợp tác, hỗ trợ quốc tế giữa các cơ quan thực thi pháp luật.

Do đó, chia sẻ thông tin cho mục đích giám sát, ngăn ngừa tội phạm xuyên quốc gia là yêu cầu cần thiết của các cơ quan quản lý nhà nước tại các quốc gia. Do vậy, một cơ chế luật pháp về bảo mật thông tin khách hàng hiệu quả cần phải có khả năng tăng cường hợp tác quốc tế để chống lại tội phạm xuyên quốc gia.

Thứ năm, bảo vệ chủ quyền quốc gia trên thông tin của tổ chức hoạt động ngân hàng

Bên cạnh sự cần thiết phải hợp tác quốc tế, bảo mật thông tin khách hàng trong HĐNH cũng liên quan đến chủ quyền quốc gia. Trong một số trường hợp, lợi ích quốc gia có thể yêu cầu tuân thủ nghiêm ngặt tính bí mật thông tin của các TCTD. Chẳng hạn, dưới nỗ lực không ngừng của nguyên tắc ngoài lãnh thổ (Extraterritorial Principle2 – Quyền hay đặc quyền của một nhà nước vận dụng thẩm quyền của mình vượt khỏi các giới hạn lãnh thổ trong những trường hợp nhất định) chủ yếu là Hoa Kỳ, chủ quyền của quốc gia đối với thông tin ngân hàng nằm trong lãnh thổ quốc gia có thể có những rủi ro.

Vì vậy, pháp luật về bảo mật thông tin khách hàng trong HĐNH cần đáp ứng yêu cầu bảo vệ chủ quyền, quyền kiểm soát thông tin ngân hàng thuộc thẩm quyền riêng của quốc gia.

Mời bạn xem thêm

- Bị lộ thông tin cá nhân phải làm sao?

- Bác sĩ có được tiết lộ thông tin của bệnh nhân?

- Nhân viên ngân hàng để lộ thông tin của khách hàng bị xử phạt ra sao?

Thông tin liên hệ Luatsu247

Trên đây là tư vấn của Luật Sư 247 về vấn đề “Nhân viên ngân hàng được làm lộ thông tin của khách hàng không?″. Chúng tôi hy vọng rằng bạn có thể vận dụng các kiến thức trên để sử dụng trong công việc và cuộc sống.

Để biết thêm thông tin chi tiết và nhận thêm sự tư vấn, giúp đỡ khi có nhu cầu về các vấn đề liên quan đến quy định soạn thảo mẫu đơn xin tạm ngừng kinh doanh; thủ tục giải thể công ty cổ phần; cách tra số mã số thuế cá nhân; hợp pháp hóa lãnh sự Hà Nội; phát hành hóa đơn điện tử hoặc muốn sử dụng dịch vụ tạm ngừng kinh doanh, thủ tục xin hợp pháp hóa lãnh sự; mã tra cứu hóa đơn điện tử của chúng tôi; mời quý khách hàng liên hệ đến hotline để được tiếp nhận.

Liên hệ hotline: 0833.102.102.

Facebook: www.facebook.com/luatsux

Tiktok: https://www.tiktok.com/@luatsux

Youtube: https://www.youtube.com/Luatsux

Câu hỏi thường gặp

Thông tin cá nhân là thông tin đủ để xác định chính xác danh tính một cá nhân, bao gồm ít nhất nội dung trong những thông tin sau đây: họ tên, ngày sinh, nghề nghiệp, chức danh, địa chỉ liên hệ, địa chỉ thư điện tử, số điện thoại, số chứng minh nhân dân, số hộ chiếu. Những thông tin thuộc bí mật cá nhân gồm có hồ sơ y tế, hồ sơ nộp thuế, số thẻ bảo hiểm xã hội, số thẻ tín dụng và những bí mật cá nhân khác.

Các thông tin cá nhân sau khi được tiếp cận bởi doanh nghiệp, có thể trở thành nguồn dữ liệu có giá trị thương mại nhất thông qua các hoạt động truyền thông, quảng bá, tiếp thị và các hoạt động cạnh tranh trên thương trường. Vì vậy, doanh nghiệp muốn nắm bắt, thu thập, sử dụng, phân tích, khai thác TTCN của khách hàng hiện tại và các khách hàng tiềm năng.

Tuy nhiên, ở một chiều cạnh khác, để bảo đảm cuộc sống riêng tư, sự tự do cần thiết trong đời sống thường nhật, nhìn chung, các cá nhân không muốn TTCN của mình bị lộ, lọt vào tay những người mà người có TTCN không biết họ sẽ sử dụng thông tin đó cho mục đích gì.

Nói cách khác, mỗi cá nhân rất không muốn các TTCN của mình bị rơi vào tay người lạ. Chính vì thế, mỗi cá nhân thường có nhu cầu kiểm soát (hoặc tìm cách kiểm soát) sự lan truyền TTCN liên quan tới bản thân mình.

Đối với khách hàng cá nhân: họ và tên, mẫu chữ ký, chữ ký điện tử, ngày, tháng, năm sinh, quốc tịch, nghề nghiệp, địa chỉ nơi đăng ký thường trú, nơi ở hiện tại, địa chỉ nơi đăng ký cư trú ở nước ngoài đối với người nước ngoài, số điện thoại, địa chỉ thư điện tử, số, ngày cấp, nơi cấp chứng minh nhân dân hoặc thẻ căn cước công dân hoặc hộ chiếu (thông tin về thị thực đối với khách hàng cá nhân là người nước ngoài) của khách hàng hoặc của người đại diện theo pháp luật hoặc đại diện theo ủy quyền (gọi chung là người đại diện hợp pháp) và các thông tin có liên quan khác