Hiện nay với sự mở rộng hoạt động hợp tác, mở cửa kinh tế của nước ta thì tình trạng các doanh nghiệp nước ngoài thực hiện hoạt động kinh doanh thương mại tại Việt Nam và ngược lại, các doanh nghiệp Việt Nam cũng ngày càng m rộng sự hoạt động ra các thị trường nước ngoài. Quá trình này sẽ dẫn đến phát sinh các loại thuế, phí áp dụng đối với doanh nghiệp nước ngoài hoạt động tại Việt Nam, trong đó nổi bật là thuế nhà thầu. Vậy việc “Kê khai thuế nhà thầu theo từng lần phát sinh” được quy định như thế nào?. hãy cùng tìm hiểu qua bài viết dưới đây của Luật sư 247 nhé.

Thuế nhà thầu là gì?

Thuế nhà thầu là loại thuế áp dụng đối với các đối tượng là tổ chức, cá nhân nước ngoài (không hoạt động theo pháp luật Việt Nam) có phát sinh thu nhập từ việc cung ứng dịch vụ hoặc dịch vụ gắn với hàng hóa tại Việt Nam. Như vậy, thuế nhà thầu nước ngoài được hiểu là thuế đánh các đối tượng là nhà thầu nước ngoài không có cơ sở thường trú tại Việt Nam và có thu nhập phát sinh tại Việt Nam.

Các loại thuế áp dụng:

| Đối tượng | Nghĩa vụ thuế |

| Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là tổ chức kinh doanh | Phải thực hiện nghĩa vụ thuế giá trị gia tăng, thuế thu nhập doanh nghiệp theo hướng dẫn tại Thông tư 103/2014/TT-BTC |

| Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là cá nhân nước ngoài kinh doanh | Thực hiện nghĩa vụ thuế giá trị gia tăng theo hướng dẫn tại Thông tư 103/2014/TT-BTC; thuế thu nhập cá nhân theo pháp luật về thuế thu nhập cá nhân |

Đối tượng áp dụng thuế nhà thầu

Căn cứ Điều 1 Thông tư 103/2014/TT-BTC, đối tượng áp dụng thuế nhà thầu gồm:

– Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam (gọi chung là Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài) kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu.

– Tổ chức, cá nhân nước ngoài cung cấp hàng hóa tại Việt Nam theo hình thức xuất nhập khẩu tại chỗ và có phát sinh thu nhập tại Việt Nam trên cơ sở Hợp đồng ký giữa tổ chức, cá nhân nước ngoài với các doanh nghiệp tại Việt Nam (trừ trường hợp gia công và xuất trả hàng hóa cho tổ chức, cá nhân nước ngoài) hoặc thực hiện phân phối hàng hóa tại Việt Nam hoặc cung cấp hàng hóa theo điều kiện giao hàng của các điều khoản thương mại quốc tế mà người bán chịu rủi ro liên quan đến hàng hóa vào đến lãnh thổ Việt Nam.

– Tổ chức, cá nhân nước ngoài thực hiện một phần hoặc toàn bộ hoạt động kinh doanh phân phối hàng hóa, cung cấp dịch vụ tại Việt Nam trong đó tổ chức, cá nhân nước ngoài vẫn là chủ sở hữu đối với hàng hóa giao cho tổ chức Việt Nam hoặc chịu trách nhiệm về chi phí phân phối, quảng cáo, tiếp thị, chất lượng dịch vụ, chất lượng hàng hóa giao cho tổ chức Việt Nam hoặc ấn định giá bán hàng hóa hoặc giá cung ứng dịch vụ; bao gồm cả trường hợp uỷ quyền hoặc thuê một số tổ chức Việt Nam thực hiện một phần dịch vụ phân phối, dịch vụ khác liên quan đến việc bán hàng hóa tại Việt Nam.

– Tổ chức, cá nhân nước ngoài thông qua tổ chức, cá nhân Việt Nam để thực hiện việc đàm phán, ký kết các hợp đồng đứng tên tổ chức, cá nhân nước ngoài.

– Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyền nhập khẩu, phân phối tại thị trường Việt Nam, mua hàng hóa để xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo pháp luật về thương mại.

Quy định về kê khai thuế nhà thầu

Thời điểm kê khai thuế nhà thầu:

– Kê khai theo lần phát sinh: Khai thuế đối với trường hợp nộp thuế giá trị gia tăng tính trực tiếp trên giá trị gia tăng, nộp thuế thu nhập doanh nghiệp theo tỷ lệ % tính trên doanh thu là loại khai theo lần phát sinh thanh toán tiền cho các đối tượng là những nhà thầu nước ngoài và khai quyết toán khi kết thúc hợp đồng nhà thầu.

– Kê khai theo tháng: Trong trường hợp bên Việt Nam thanh toán cho nhà thầu nước ngoài nhiều lần trong tháng thì sẽ có thể đăng ký khai thuế theo tháng thay cho việc thực hiện khai theo từng lần phát sinh thanh toán tiền cho Nhà thầu nước ngoài.

Hồ sơ khai thuế bao gồm các loại giấy tờ, tài liệu sau đây:

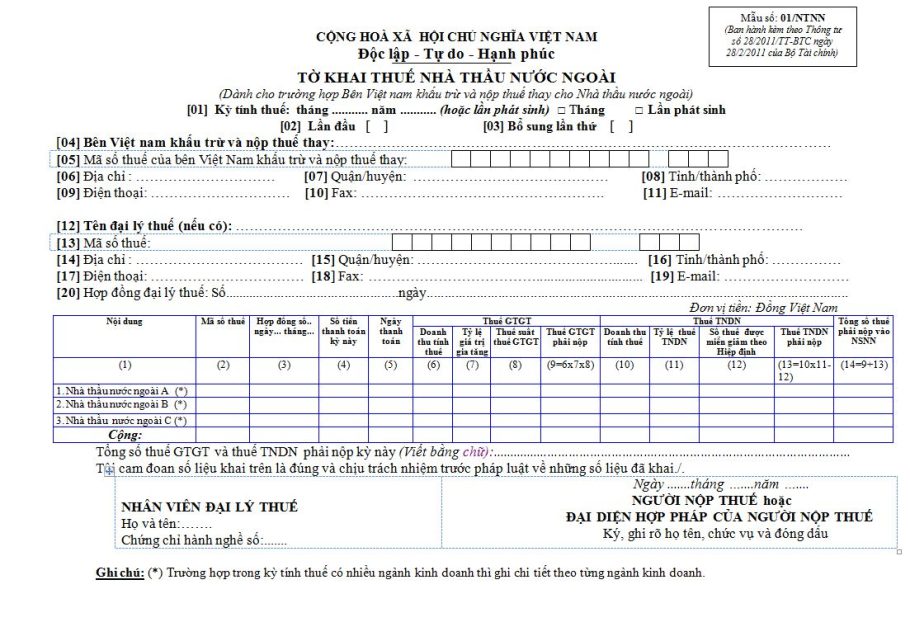

– Tờ khai thuế (01/NTNN).

– Bản chụp hợp đồng nhà thầu, hợp đồng nhà thầu phụ có xác nhận của người nộp thuế (đối với lần khai thuế đầu tiên của hợp đồng nhà thầu).

– Bản chụp giấy phép kinh doanh hoặc giấy phép hành nghề có xác nhận của người nộp thuế.

Thời hạn nộp tờ khai thuế nhà thầu:

– Thời hạn nộp tờ khai thuế nhà thầu theo từng lần phát sinh: ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

– Thời hạn nộp tờ khai thuế nhà thầu theo tháng: ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

Thời hạn nộp thuế nhà thầu:

– Thời hạn nộp thuế nhà thầu được quy định chậm nhất là ngày cuối cùng của thời hạn nộp tờ khai.

– Đối với trường hợp ngày cuối cùng của thời hạn trùng với ngày nghỉ theo quy định thì ngày cuối cùng của thời hạn được tính là ngày làm việc tiếp theo của ngày nghỉ đó.

Kê khai thuế nhà thầu theo từng lần phát sinh

Phương pháp khai thuế theo từng lần phát sinh áp dụng đối với cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định. Kinh doanh không thường xuyên được xác định tùy theo đặc điểm hoạt động sản xuất, kinh doanh của từng lĩnh vực, ngành nghề và do cá nhân tự xác định để lựa chọn phương pháp khai thuế theo hướng dẫn tại Thông tư này. Địa điểm kinh doanh cố định là nơi cá nhân tiến hành hoạt động sản xuất, kinh doanh như: địa điểm giao dịch, cửa hàng, cửa hiệu, nhà xưởng, nhà kho, bến, bãi hoặc địa điểm tương tự khác.

Cá nhân kinh doanh nộp thuế theo từng lần phát sinh bao gồm:

– Cá nhân kinh doanh lưu động;

– Cá nhân là chủ thầu xây dựng tư nhân;

– Cá nhân chuyển nhượng tên miền internet quốc gia Việt Nam “.vn”;

– Cá nhân có thu nhập từ sản phẩm, dịch vụ nội dung thông tin số nếu không lựa chọn nộp thuế theo phương pháp kê khai.

Thủ tục kê khai thuế nhà thầu

Bước 1: Đầu tiên là các doanh nghiệp sẽ cần phải tự xác định được hợp đồng, giao dịch có phải thuộc đối tượng kê khai, nộp thuế thay cho bên chủ thể là nhà thầu nước ngoài hay không?

Bước 2: Thực hiện đăng ký mã số thuế để nộp thay thuế cho nhà thầu nước ngoài: Doanh nghiệp sẽ cần phải đăng ký thủ tục cấp mã số thuế 10 số để nhằm sử dụng cho việc khai và nộp thuế thay.

Đối với thời hạn đăng ký thuế đối với bên Việt Nam nộp thuế thay cho nhà thầu, nhà thầu phụ nước ngoài thì pháp luật hiện hành quy định cụ thể là trong thời hạn 10 (mười) ngày làm việc kể từ ngày phát sinh trách nhiệm khấu trừ và nộp thuế thay.

– Hồ sơ đăng ký thuế nhà thầu bao gồm các loại giấy tờ và tài liệu như sau:

+ Tờ khai đăng ký thuế mẫu số 04.1-ĐK-TCT ban hành theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính.

+ Bản sao hợp đồng ký với với nhà thầu nước ngoài.

+ Bảng kê mẫu số 04.1-ĐK-TCT-BK ban hành theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính.

+ Chứng từ thanh toán.

– Địa điểm nộp hồ sơ kê khai thuế nhà thầu:

Địa điểm nộp hồ sơ kê khai thuế nhà thầu là ở tại cơ quan thuế quản lý trực tiếp “Tổ chức, cá nhân khấu trừ nộp thay cho nhà thầu nước ngoài, nhà thầu phụ nước ngoài nộp hồ sơ đăng ký thuế tại cơ quan thuế quản lý trực tiếp”.

– Thời hạn thông báo mã số thuế:

Cơ quan thuế sẽ có trách nhiệm phati thực hiện xử lý hồ sơ đăng ký thuế lần đầu và cơ quan thuế sẽ trả kết quả là Giấy chứng nhận đăng ký thuế và Thông báo mã số thuế cho các đối tượng là những người nộp thuế chậm nhất không quá 03 (ba) ngày làm việc kể từ ngày cơ quan thuế nhận đủ hồ sơ của chủ thể là người nộp thuế.

Bước 3: Xác định số thuế nhà thầu phải nộp:

– Thực hiện nộp thuế giá trị gia tăng, nộp thuế thu nhập doanh nghiệp theo phương pháp tỷ lệ tính trên doanh thu (phương pháp trực tiếp):

Đối tượng áp dụng cụ thể là các nhà thầu nước ngoài, Nhà thầu phụ nước ngoài không đáp ứng được một trong các điều kiện nêu tại Điều 8 Mục 2 Chương II thông tư 103/2014/TT-BTC của Bộ Tài chính thì Bên Việt Nam nộp thay thuế cho Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài.

– Nộp thuế giá trị gia tăng:

+ Căn cứ tính thuế được hiểu là doanh thu tính thuế giá trị gia tăng và tỷ lệ % để tính thuế giá trị gia tăng trên doanh thu.

Cụ thể: Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT trên doanh thu.

+ Các chủ thể là những nhà thầu nước ngoài, Nhà thầu phụ nước ngoài thuộc đối tượng nộp thuế GTGT theo phương pháp tính trực tiếp trên GTGT không được khấu trừ thuế GTGT đối với hàng hóa, dịch vụ mua vào để thực hiện hợp đồng nhà thầu, hợp đồng nhà thầu phụ.

Bước 4: Lập và nộp tờ khai thuế nhà thầu:

– Mẫu biểu tờ khai thuế nhà thầu: Tờ khai mẫu 01/NTNN (Ban hành kèm theo thông tư số 156/2013/TT-BTC)

– Hạn nộp thuế nhà thầu:

+ Hạn nộp thuế nhà thầu theo từng lần phát sinh: chậm nhất là ngày thứ 10 (mười) kể từ ngày thanh toán tiền cho tổ chức nước ngoài;

+ Hạn nộp thuế nhà thầu theo tháng: Chậm nhất là ngày 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

Thông tin liên hệ

Luật sư 247 sẽ đại diện khách hàng để giải quyết các vụ việc có liên quan đến vấn đề “Kê khai thuế nhà thầu theo từng lần phát sinh” hoặc các dịch vụ khác liên quan như lệ phí đăng ký lại khai sinh.

Với kinh nghiệm nhiều năm trong ngành và đội ngũ chuyên gia pháp lý dày dặn kinh nghiệm, chúng tôi sẽ hỗ trợ quý khách hàng tháo gỡ vướng mắc, không gặp bất kỳ trở ngại nào. Hãy liên lạc với số hotline 0833102102 để được trao đổi chi tiết, xúc tiến công việc diễn ra nhanh chóng, bảo mật, uy tín.

Mời bạn xem thêm bài viết:

- Chuyển mục đích sử dụng đất để thực hiện dự án đầu tư như thế nào?

- Có được chuyển mục đích sử dụng đất không phù hợp quy hoạch?

- Cơ quan có thẩm quyền giao đất, cho thuê đất, cho phép chuyển mục đích sử dụng đất?

Câu hỏi thường gặp:

Hồ sơ khai thuế đối với cá nhân kinh doanh nộp thuế theo từng lần phát sinh gồm những gì?

Hồ sơ khai thuế đối với cá nhân kinh doanh nộp thuế theo từng lần phát sinh quy định tại điểm 8.3 Phụ lục I – Danh mục hồ sơ khai thuế ban hành kèm theo Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ, cụ thể như sau:

– Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC;

– Các tài liệu kèm theo hồ sơ khai thuế theo từng lần phát sinh gồm:

* Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ;

* Bản sao biên bản nghiệm thu, thanh lý hợp đồng;

– Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa như: Bảng kê thu mua hàng nông sản nếu là hàng hóa nông sản trong nước; Bảng kê hàng hóa mua bán, trao đổi của cư dân biên giới nếu là hàng cư dân biên giới nhập khẩu; Hóa đơn của người bán hàng giao cho nếu là hàng hóa nhập khẩu mua của tổ chức, cá nhân kinh doanh trong nước; tài liệu liên quan để chứng minh nếu là hàng hóa do cá nhân tự sản xuất;…

Cơ quan thuế có quyền yêu cầu xuất trình bản chính để đối chiếu, xác nhận tính chính xác của bản sao so với bản chính.

Có 2 hình thức kê khai thuế nhà thầu, đó là kê khai theo từng lần phát sinh và kê khai theo tháng:

Kê khai theo từng lần phát sinh: Thời hạn kê khai là ngày thứ 10, tính từ ngày phát sinh thanh toán tiền cho nhà thầu nước ngoài (sau đây sẽ gọi tắt là NTNN);

Kê khai theo tháng: Thời hạn kê khai là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ kê khai;

Thời hạn nộp tiền thuế nhà thầu là ngày cuối cùng của thời hạn nộp tờ khai.

Các nhà thầu nước ngoài có thể lựa chọn một trong ba phương pháp nộp thuế sau đây:

– Phương pháp khấu trừ: Các nhà thầu nước ngoài sẽ phải đăng ký kê khai và nộp thuế GTGT, nộp tờ khai thuế TNDN và GTGT tương tự như các công ty Việt Nam. Nhà thầu nước ngoài có thể áp dụng phương pháp khấu trừ nếu đáp ứng đủ các điều kiện cho phép.

– Phương pháp ấn định tỷ lệ: Nhà thầu nước ngoài nộp thuế theo phương pháp ấn định tỷ lệ không phải đăng ký khai/nộp thuế GTGT và không phải nộp tờ khai thuế TNDN và GTGT. Thay vào đó, thuế GTGT và TNDN sẽ do bên Việt Nam khấu trừ theo các tỷ lệ được ấn định trên tổng doanh thu tính thuế. Các tỉ lệ này thay đổi tùy thuộc vào hoạt động do nhà thầu nước ngoài thực hiện.

– Phương pháp hỗn hợp: Phương pháp hỗn hợp cho phép nhà thầu nước ngoài đăng ký nộp thuế GTGT theo phương pháp khấu trừ. Tức là thuế GTGT đầu ra trừ thuế GTGT đầu vào được khấu trừ. Tuy nhiên nộp thuế TNDN theo các tỷ lệ ấn định tính trực tiếp trên tổng doanh thu tính thuế.

Như vậy, đối tượng nộp thuế nhà thầu là tổ chức, cá nhân nước ngoài khi có phát sinh thu nhập tại Việt Nam. Tuy nhiên, nếu Nhà thầu nước ngoài không đáp ứng được một trong các điều kiện nêu tại Điều 8 Mục 2 Chương II Thông tư 103/2014/TT-BTC. Thì Bên Việt Nam nộp thay thuế cho Nhà thầu nước ngoài.